本篇为《材料化工行业2020年度蓝皮书》的产业热点篇的新基建相关材料的产业研究。本篇选取了新基建七大领域中的5G和新能源充电桩两个领域所涉及的关键材料进行研究。内容包括关键材料产业的发展现状梳理、发展趋势分析和标杆企业介绍等。

一、新基建材料

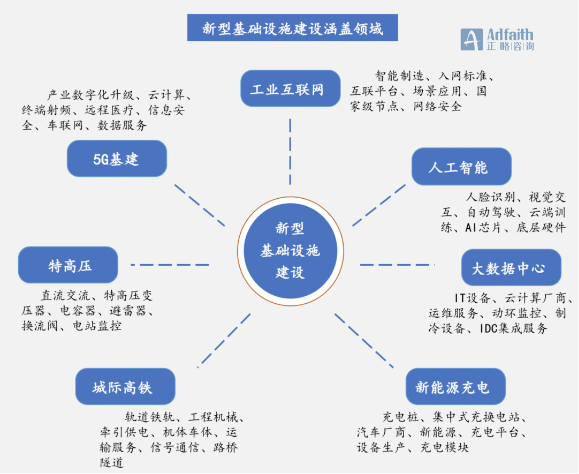

2020年4月中央提出新型基础设施建设(简称:新基建),主要包括5G基站建设、特高压、城际高速铁路和城市轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网七大领域,涉及诸多产业链,是以新发展理念为引领,以技术创新为驱动,以信息网络为基础,面向高质量发展需要,提供数字转型、智能升级、融合创新等服务的基础设施体系。

本篇主要针对新基建中的5G基建、新能源充电桩两个领域进行研究与分析,梳理和总结了这两个领域建设涉及的关键材料的发展现状和趋势研究。

二、新基建材料-5G

01、5G基建领域材料发展现状

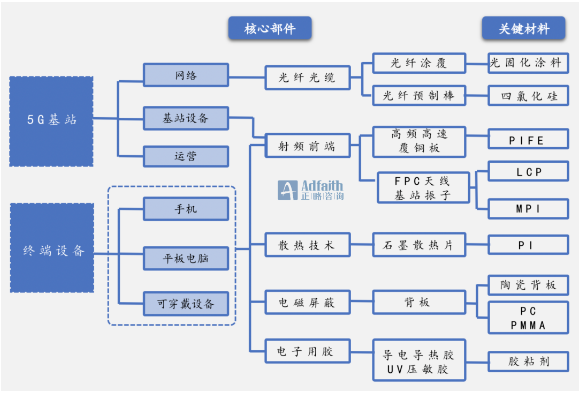

5G产业链涉及的材料品种异常丰富,5G新基建产业链可以大致分为基站建设和终端设备两个部分,其核心零部件材料从金属材料、陶瓷材料、工程塑料、玻璃材料、复合材料到功能材料(导热、散热、电磁屏蔽、防水等),这些领域所需要的关键化工新材料将在未来几年加速发展。

主要材料有:一是用于基站芯片的第三代半导体材料,主要包括GaAs、GaN、SiC及大尺寸硅片;二是天线罩用材料,主要包括UPVC材料和玻璃钢材料;三是高性能电子封装材料,主要是聚酰亚胺(PI)、聚对苯二甲酸乙二酯(PET)、Al2O3、AlN等,均为高导热、高可靠的有机、陶瓷和复合封装基板材料。

本文主要研究LCP与MPI。随着通信技术的发展,手机通信使用的无线电波频率迅速提高。由于电磁波具有频率越高、波长越短、越容易在传播介质中衰减的特点,频率越高,就要求天线材料对电磁波的损耗越小。因此,以上材料的发展就成为通信技术发展的关键支撑。

1.发展空间及特点

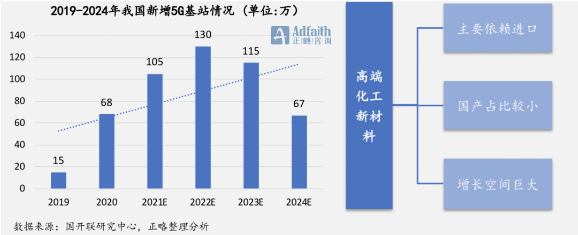

2020年开始,5G建设进入加速期,5G商用前期设备建设加速,运营商CAPEX逐渐回暖。由于4G扩容和5G建设启动,三大运营商资本开支经历连续三年下滑后开始复苏,2019年为5G建设元年,预计2020-2022年5G基站建设规模将迎来大爆发。

2020年,我国三大运营商预计资本开支总额约3348亿元,国内新建5G基站数量2019年达到15万站,2020年预计新建65万站,2021年-2023年将每年新建超过100万站。

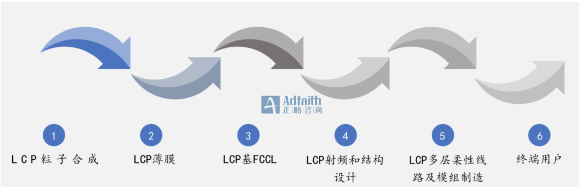

5G时代由于传输信号向高频高速发展,随着天线技术的升级,对核心材料的性能要求明显提升。最早的天线由铜和合金等金属制成,后来随着FPC工艺的出现,4G时代的天线制造材料开始采用PI膜(聚酰亚胺)。但PI在10Ghz以上损耗明显,无法满足5G终端的需求,凭借介子损耗与导体损耗更小,具备灵活性、密封性等特性,LCP(Liquid Crystal Polymer 液晶聚合物)逐渐得到应用。但LCP造价昂贵、工艺复杂,目前MPI(Modified Polyimide,改良的聚酰亚胺)有望成为5G时代早期天线材料的主流选择之一。

目前,这些产品都属于高端化工新材料,国产占比较小,市场规模还有较大的增长空间。未来随着5G新基建的逐步实施到位,终端设备数量急速增长,有望带动国内核心化工新材料的需求爆发。

2.市场规模

PI天线材料作为目前主流的手机天线材料之一,2018年市场规模约70亿元;LCP材料在智能手机领域所占市场份额较少,2018年全球LCP天线材料市场规模约3.8亿元;MPI目前处于产业应用早期,预计2019年市场规模有望达到1亿元。未来,随着5G智能手机的普及,预计全球LCP、MPI天线材料潜在市场空间超过120亿元。

3.市场特点

行业集中度高,国内总体发展水平较低

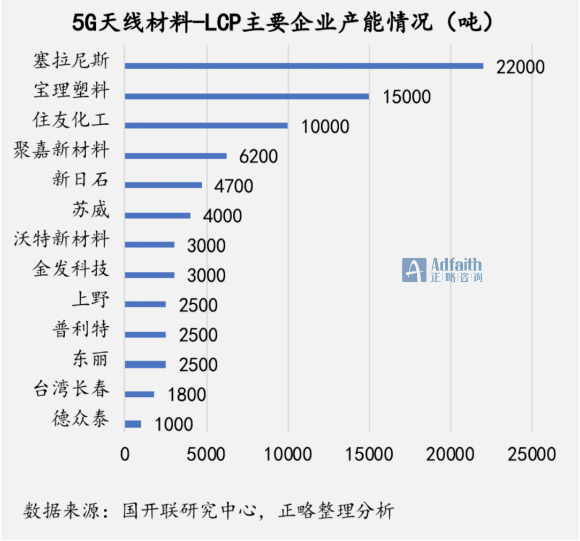

从目前市场竞争格局来看,5G新材料的国产化率仍然不及预期。由于材料特殊性,且技术壁垒较高,我国5G天线关键材料主要集中在低端产能部分,高端产能、电子级的材料多依赖于进口。以LCP为例,目前LCP的电子级材料市场行业集中度较高,主要被塞拉尼斯、宝理塑料、住友化工等日美企业所垄断。2019年三家企业的产能市场占比达60%,其中塞拉尼斯于2011年收购杜邦的LCP业务,目前规模全球最大。

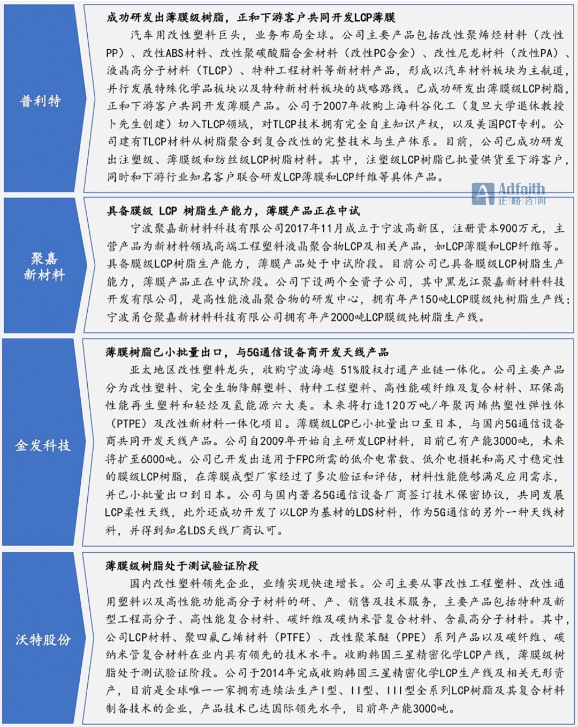

近年来中国企业也逐步切入LCP树脂生产,代表性企业有金发科技、沃特股份、普利特和宁波聚嘉新材料等。

02、5G基建领域材料发展趋势

我国的低端电工级聚酰亚胺薄膜已经基本满足国内需求,而电子级聚酰亚胺薄膜超过80%依赖进口,更高等级的PI薄膜则仍处于空白领域。企业应着眼于降低LCP材料成本,未来LCP将主要应用到像无人驾驶等需要快速反应的和AR、VR等需要大容量传输的应用场景。

1.MPI有望替代部分PI,成为重要的过渡材料

改性聚酰亚胺(MPI)是非结晶性的材料,基本上在各种温度下都可进行操作,特别是在低温压合铜箔时,能够容易地与铜的表面相接。其氟化物的配方被改良,在10-15GHz的超高频甚至极高频的信号处理上的表现有望媲美LCP天线,MPI可以满足5G时代的信号处理需求,且价格较LCP更亲民,故在5G发展前期,MPI有望替代部分PI,成为重要的过渡材料。

2.我国低端电工级聚酰亚胺薄膜基本满足国内需求,PI薄膜高端仍处空白领域

MPI天线主要材料为电子级PI膜。由于PI薄膜具有较高的技术门槛及材料特殊性,目前PI薄膜主要供应商仍为海外企业,包括杜邦(Dupont)、日本宇部兴产(Ube)、钟渊化学(Kaneka)和韩国SKCK-OLONPI等,这几家公司基本垄断了电子级聚酰亚胺薄膜以上的高性能聚酰亚胺薄膜市场。目前我国的低端电工级聚酰亚胺薄膜已经基本满足国内需求,而电子级聚酰亚胺薄膜超过80%依赖进口,更高等级的PI薄膜则仍处于空白领域。

3.未来LCP材料成本降低,应用场景将更加多元化

目前LCP材料成本是传统软板材料成本的20倍左右,材料成本过高,预估材料成本占比超过50%。如果能降低LCP材料成本,未来LCP可能做到和传统软板接近的价格。由于LCP价格较高,大规模应用相对比较困难,但凡需要大数据、高频和大容量传输的地方,都需要用到LCP。

因此,未来LCP将主要应用到像无人驾驶等需要快速反应的和AR、VR等需要大容量传输的应用场景。LCP可用于高频电路基板、COF基板、多层板、IC封装、u-BGA、高频连接器、天线、扬声器基板、镜头模组/FPC、移相器小型投影仪等。

03、5G基建材料标杆企业

国内LCP主要龙头企业有:普利特、聚嘉新材料、金发科技、沃特股份,介绍如下:

二、新基建材料-充电桩

01、新能源充电桩行业概述

充电桩是新能源汽车的“加油站”,新能源浪潮下的蓝海。充电桩需求量大,市场空间千亿元级别。

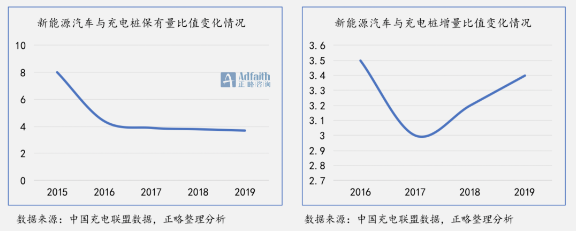

据中国充电联盟数据,2019年新增公共充电桩12.89万台,累计保有量增至51.64万台,较上年增长 33.26%,全国充电桩数量总计达121.9万台,增幅 50.8%。

截止2020年1月底全国已建成公共充电桩53.1万台,私人充电桩71.2万台,车桩比约为3.5:1,较往年大幅提升,预计未来将达到并保持在3.4:1的水平,公共充电桩保有量达到51.64万台,公共充电桩累计实现充电量超50亿kwh,充电桩及充电量呈现快速上涨趋势。

根据国家四部委联合印发的《电动汽车充电基础设施发展指南(2015-2020年)》,到2020年,新增集中式充换电站超过1.2万座,分散式充电桩超过480万个,以满足全国500 万辆电动汽车充电需求——显然,整个领域还有很大的增长空间。2020年全国规划车桩比基本为1:1,缺口巨大,2020年充电桩将规划建设500万个,充电桩总市场规模达到1165亿元,到2025年市场规模达到2378亿元,成长机遇大。

现有车桩比3.5:1远低于《电动汽车充电基础设施发展指南(2015-2020)》规划的 1:1。根据《新能源汽车产业发展规划(2021-2035年)》(征求意见稿),到2025年新能源汽车销量占汽车销量的25%左右,保守预计新能源汽车销量700万辆左右。新时代证券以新能源汽车保有量2000万辆、车桩比1:1估算,需要的充电桩数量约1880万台。由于交流桩和直流桩价差大,假设充电桩均价1.5万元/台计算,对应的充电设备市场空间约2800亿元。充电桩的加速投资将拉动充电设备需求显著增加,带动相关产业链公司收入和利润增长。

1.充电桩的主要材料

新能源汽车充电桩从硬件来看,由结构件(外壳、底座等)、电气元件(开关、控制器、断路器等)和电缆构成,其涉及到的材料包括壳体/充电枪外壳材料、插座/插头材料、电源模块外壳/内部电路控制体系材料等。其中绝大部分为橡胶和塑料制品。

2.充电桩主要材料的性能要求

(1)壳体/充电枪:阻燃、耐候、耐低温性能电桩壳体、充电枪外壳可选用阻燃、耐候、耐低温性能较好的PC或者PC/PBT改性材料。

(2)插头/插座:充电桩插头、插座外壳可选用电绝缘效果好、强度适中的材料PET或者PA66系列的改性材料。PET材料的尺寸稳定性好,如阻燃UL94-V0@0.8mm(1.6mm5VA),高耐温性RTI值可达155℃;PA66的灼热丝起燃性温度GWIT为800℃(0.4mm),CTI(漏电起痕指数)≥600V,阻燃UL94-V0级@0.4mm。

(3)电源模块:强度高充电桩电源模块外壳和内部电路控制体系可选用电绝缘效果好、强度高的材料尼龙系列的改性材料。

充电桩外壳有六部分会用到塑料,分别是充电桩壳体、充电桩插头、充电桩插座、充电枪外壳、断路器、接触器及电源模块外壳。不同部位的外壳材料有相对应的选择标准,既要满足性能要求,又要经济安全;但无论选用哪种塑料,都最好要通过RoHS认证及UL黄卡认证,满足耐高温、绝缘、易于加工、容易着色、耐冲击等需求。

02、关键材料的产业研究

受篇幅所限,本部分主要研究用于充电桩插头、插座外壳选材的PA66系列的改性材料。PA66又称尼龙66,英文名:Polyamide 66,缩写nylon 66。PA66塑料与其它聚酰胺材料相比较具有较高的熔点,是一种半晶体-晶体材料。

PA66在较高温度下也能保持较强的强度和刚度。充电桩插头、插座外壳需选用电绝缘效果好、强度适中的材料PET或者PA66系列的改性材料。强度高充电桩电源模块外壳和内部电路控制体系也大量用到用电绝缘效果好、强度高的材料尼龙系列的改性材料。

1.市场集中度:主要依赖进口,国内总体发展水平不高

二十世纪四十年代,杜邦引领材料科学的发展,将尼龙纤维转化成工程聚合物。为了提高PA66的机械特性,经常加入各种各样的改性剂。改性尼龙越来越得到人们的重视,在当今“塑料化”的时代,大家正在系统化的研究开发各种具有独特性能的PA66塑料,旨在满足一些特定领域的高性能材料的需求。随着人们对电器化设备的高要求,无卤阻燃PA66成为今后发展的一个重要方向,如电脑显示器外壳、真空吸尘器机壳、以及电器开关零部件等,但是目前就我国对尼龙的研发阶段来看,耐温阻燃尼龙主要还是依赖于进口。

PA66于1939年实现工业化,被广泛应用于化纤和工程塑料领域,特别是近10年,世界的尼龙消费量以年均7.5%左右的速度递增,2012年全球PA66聚合物产量为216万吨,由于技术及投资门槛较高,呈现寡头垄断的市场格局,行业集中度较高。

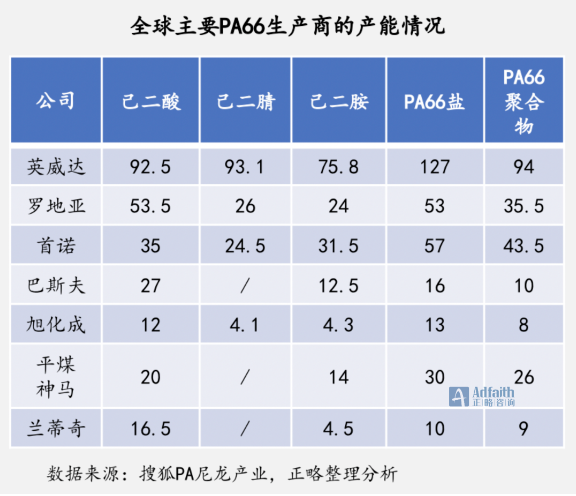

PA66的生产技术、生产主要集中在美国、英国、法国、意大利、德国、日本、台湾等发达国家和地区,主要生产商有英威达、罗地亚、首诺、巴斯夫、兰蒂奇、旭化成等。不过,生产规模最大的英威达公司约占全球PA66聚合物产能的40%,而产能前5位的公司占据全球80%以上的市场份额,行业前三强——英威达、罗地亚、首诺公司占据着全球垄断地位。

主要原料之一己二腈的先进生产技术目前被英威达、罗地亚等公司所控制,尤其是英威达几乎垄断了全球己二腈的贸易。

2.市场结构

经过多年的发展,西方发达国家尼龙行业在规模和技术上已经相对成熟,目前欧美市场以地毯长丝、工程塑料和薄膜等高端产品为主。

近10年中,工程塑料和薄膜的应用在全球范围内大幅度增长。地毯长丝、短纤维和纺织长丝用量基本处于稳定状态,长期看来,短纤维用量甚至有一点萎缩,纺织纤维的用量也只有小幅增长,且该增长主要是由中国市场带动。

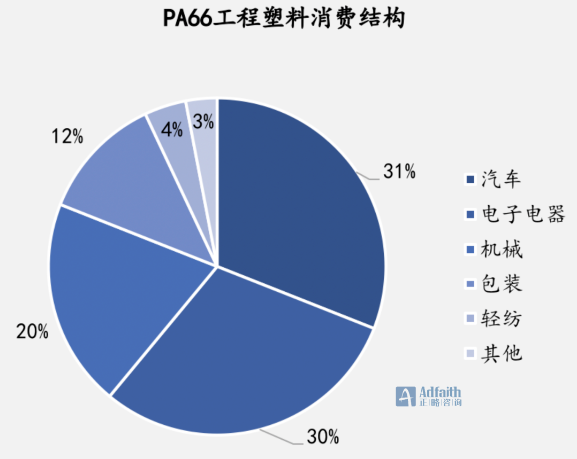

汽车工业已经成为PA66工程塑料的最大消费市场,其次是电子产品。今后一段时间内,PA66的市场需求呈现出快速发展的良好势头。

3.市场趋势:工程塑料将是未来PA66的主要增长点

全球PA66切片消耗量300万吨左右,下游主要是工业丝帘子布、气囊丝和工程塑料。工业丝领域,PA66的全球增速维持在2%左右,基本稳定;全球每年2%的增量基本为国内新增产能所占据,国内维持8-10%的增速。工程塑料将是未来国内尼龙66消费的主要增长点。目前国内工程塑料由于改性技术不成熟,大多以进口为主。未来,随着改性技术的提高和下游汽车、电子电器行业原材料的国产化进程,国内尼龙66工程塑料消耗量可能大幅度提高。

03、标杆企业:神马实业

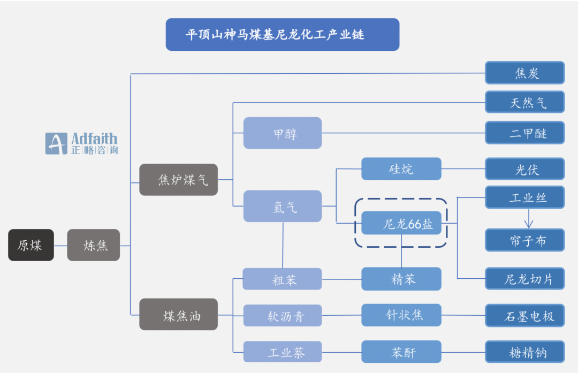

目前我国PA66生产企业主要包括平煤神马旗下的河南平顶山神马实业股份有限公司14万吨/年PA66装置,江苏华洋尼龙有限公司2万吨/年PA66装置,浙江华峰热塑性聚氨酯有限公司4万吨/年PA66装置,辽阳兴家化工新材料有限公司5万吨/年PA66装置。国内PA66总产能达到25万吨/年。

中国平煤神马集团尼龙产业氢氨项目,是“中国尼龙城”100万吨己内酰胺、60万吨己二酸等重大项目的支撑配套项目,得到了省市领导巨大支持,被列为2020年省重点建设项目;中国平煤神马集团10万吨己二腈项目,将打破长期国外技术垄断,实现关键原料自给自足,保障国内尼龙66供应链安全。

运城其龙新材料20万吨尼龙6切片项目,将为“中国尼龙城”建设提供原材料支撑;河南蔚源生物科技8500吨高端香料、河南尤尼特5000吨间苯二甲腈、旭威化工3万吨抗氧化剂项目,都是尼龙产业延链强链项目;昌明科技30万吨尼龙产业链副产物资源综合利用、河南桉粒佳120万吨硫铵深加工项目,可有效解决尼龙新材料产业链副产物、废弃物处理问题;平顶山第三污水处理厂扩建项目,将进一步完善产业集聚区基础设施、改善投资环境、增强投资吸引力。

这些项目的开工建设,标志着河南省及平顶山市大力发展尼龙新材料产业、倾力打造千亿级“中国尼龙城”迈入新阶段。